今回はS&P500を対象にして、同じベンチマークの投資信託とETFを比較したとき、どちらの投資成績が良くなるのかを解説します。

インデックス投資において、同じベンチマークを対象にして投資できる商品として投資信託とETFがあります。

分配金の違いやコストの違いのような商品製の違いは語られがちですが、実際に運用した場合どの程度投資成績に違いがあるのかについては不明な部分も多いです。

そこでS&P500に投資した場合を仮定して、投資信託とETFを比較したシミュレーションを作成し比較しました。

投資信託とETFではどの程度の差がつき、またなぜ差がついたのかについても分析していきます。

また記事の最後ではシミュレーション結果を踏まえた上で、投資対象としてはどちらを選ぶべきかについても解説します。

ETFがわずかに投資信託の成績を上回る

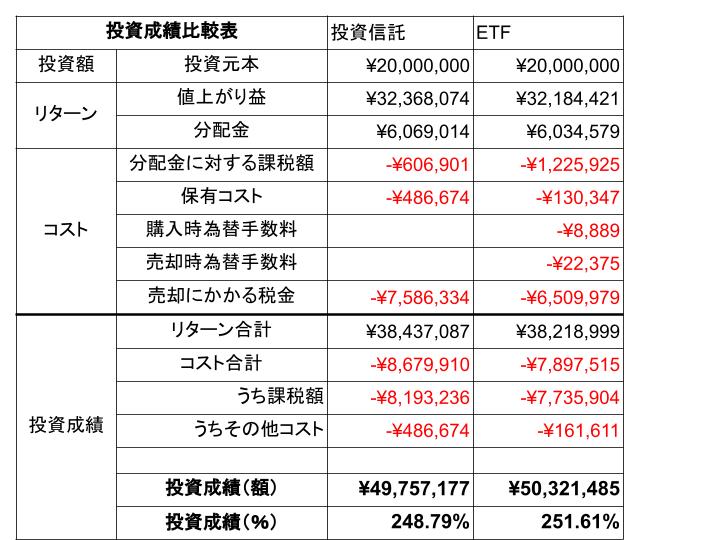

結論としては、シミュレーションをしたところ、ETFが投資信託をわずかに上回る成績となりました。

理由はETFの方が手数料や税金など、投資にかかるコストが小さいからです。

S&P500など同じベンチマークを基準として投資するETFと投資信託ではリターンの差は殆どありませんが、コスト面をより小さくできるETFの方が手元に残る金額を多くすることができます。

具体的なシミュレーションの方法や分析については『投資信託とETFの投資成績シミュレーション』で詳しく説明します。

しかしながら投資成績ではETFが上回っていても、実際に投資する対象としては投資信託が優位だと考えます。

シミュレーションではETFにかかるコストをなるべく下げるために、最も効率の良い方法で投資した場合を仮定しています。

ですがETFでそのような投資を行うのはハードルが高くやらなければならないことが多い一方、投資信託は積立設定をするくらいでなにもする必要が無いほど容易だからです。

では順に説明していきます。

投資にかかるコストは投資信託よりETFが小さい

同じベンチマークを対象にする投資信託とETFでは、リターンの差はそれほど大きくありませんが、コストの差は如実に出ます。

リターンは自動的に再投資ができるか、手動で再投資をする必要があるかという違いくらいで、利回り自体は同じベンチマークを対象としているので全く変わりません。

一方でコストではETFの方が投資信託よりも小さくなり、特に大きく異なるのが保有コストと配当金への課税の2点です。

投資信託とETF、それぞれにかかるコストを比較してみましょう。

投資信託にかかるコスト

投資信託にかかるコストは以下のとおり。

- 買付手数料

- 解約手数料

- 保有コスト

- 分配金への課税

- 譲渡益に対する課税

買付手数料・解約手数料

買付手数料や解約手数料は、かからない投資信託がほとんどです。

また解約時に信託財産留保額が引かれる投資信託もありますが、同様にこれも主要な投資信託であれば不要なケースが多いです。

むしろこういった手数料がかかる場合は、アクティブファンドを除くと優良な投資信託ではない場合があります。

ETFと手数料を比較するにあたっては、買付手数料と解約手数料は考慮しなくても良いでしょう。

保有コスト

投資信託の保有コストの大部分は、ファンドの管理費用である信託報酬です。

年率で定められており、目論見書に記載されています。

その他に隠れコストともいわれる、売買手数料や監査費用等の諸費用もかかります。

信託報酬にこれらを含めたのが、投資信託の保有にかかる保有コストとなります。

実質コストは運用報告書や目論見書で確認することができますが、年率が規定されている信託報酬と異なり諸費用は実費で年ごとにブレが生じるため、あくまでも参考値となります。

分配金に対する課税

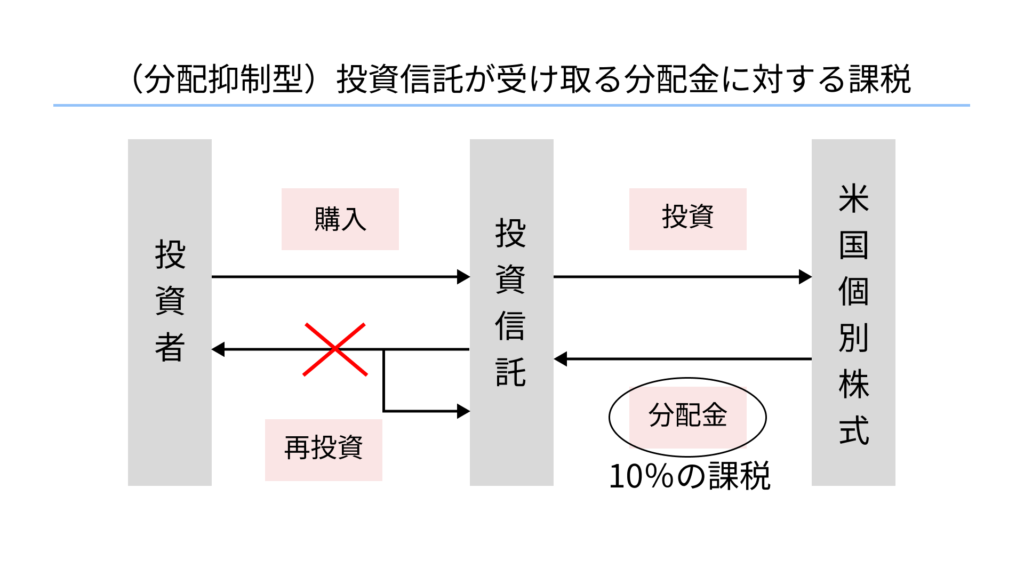

インデックスファンドの多くは分配金を出さずに信託財産の成長を優先して再投資を行う「分配抑制型」です。

この「分配抑制型」の投資信託でも、分配金への課税は実質的に行われています。

たしかにそういった投資信託は、投資家に対しては分配金を出していませんので、分配金に対する課税は無いのではと感じるかもしれません。

しかしここでいう投資信託での分配金に対する課税とは、投資家が得た分配金に対する課税ではなく、投資信託自体が得ている分配金に対する課税のことです。

投資家が購入している投資信託は、ファンドを通して個別の株式に投資を行っています。

そのため決算時には個別株式からの分配金を投資信託が得ていますが、その分配金を投資家に分配せず再投資しているのが「分配抑制型」の仕組みです。

当然のことながら株式から得た分配金には税金がかかり、米国株式の場合であれば10%の課税が差し引かれた額が投資信託に分配、再投資されることとなります。

この点で投資家に課税はされていなくとも、投資信託でも分配金に対する課税を受けていると同一といえます。

つまり投資信託を買う場合、投資家は直接的には課税を受けていないものの、間接的な形として投資信託が受け取る分配金に対して課税を受けているのです。

譲渡益に対する課税

投資信託が元本に対して値上がりした評価額、つまり譲渡益に対しては売却時に日本国内で20.315%の課税がされます。

なお投資信託内で再投資された分配金については元本ではなく譲渡益にあたるため、譲渡益の部分については実質的に2度課税されています。

つまり

- 1.個別株式から投資信託が受け取った分配金に対する(国外)課税

- 2.課税後の分配金は、元本ではなく評価額として再投資

- 3.評価額のうち元本を超えてプラスになった部分については、譲渡益として投資家に対して売却時に(国内)課税

です。

投資信託の場合、評価額の内訳は純粋に値上がりした部分と課税された分配金が再投資された部分が存在し、後者については国外と国内で二重課税されることになります。

ETFにかかるコスト

一方ETFにかかるコストは以下のとおりです。

- 購入手数料

- 売却手数料

- 為替手数料(海外ETFの場合)

- 保有コスト

- 分配金への課税

- 譲渡益に対する課税

購入手数料・売却手数料

ETFは購入、売却する際に約定金額に対して手数料がかかります。

ただし近年ネット証券ではVT、VTI、VOOなど主要ETFの購入手数料がゼロになりつつあります。

さらにSBI証券では新NISA口座での取引で、売却手数料に関してもゼロとすることを発表しました。

今後もこの流れが続く可能性があり、いずれにせよ手数料を比較する場合の影響は軽微です。

為替手数料

海外で上場しているETFの場合、円ではなく当地通貨での取引が必要です。

そのためETFを購入する際に証券口座内で両替するか、前もって銀行口座で両替してから購入しなければなりません。

多くの場合、両替先の通貨1単位に対し◯銭のレートで両替となります。

例えばドル円の両替であれば、1ドルあたり20銭、といった具合です。

保有コスト

投資信託同様にETFにも運用や管理に要する費用として、保有している期間は信託報酬を支払う必要があります。

ただし投資信託と比べると、ETFの保有コストは低く設定されていることが多いです。

長く投資すればするほど、また運用金額が大きくなればなるほどこのコストの大小が投資成績にも影響を及ぼします。

分配金に対する課税

ETFは投資信託同様に特定のタイミングで分配金が支払われます。

このとき海外ETFの場合は、投資先国の課税に加えて、日本国内でも課税される二重課税が発生します。

しかしETFの分配金に対する国外の課税分は、外国税額控除制度の対象となっており、確定申告することによって返還を受けることが可能です。

よってETFの分配金には、実質的に日本での20.315%の税だけが課されることとなります。

譲渡益に対する課税

ETFが元本に対して値上りした評価額、つまり譲渡益に対しては売却時に日本で20.315%の課税がされます。

しかし投資信託と異なるのは、再投資された分配金に対する課税です。

ETFの分配金(課税後)は一度投資家に分配されたあと、再投資する場合には投資家自身でETFを購入する必要があります。

自動的に再投資することもできる投資信託との大きな違いです。

ETFでの再投資分は新たに取得した元本に当たるため、売却時にこの部分が課税を受けることはなく、純粋に値上がりした部分だけが課税を受けることになります。

つまり課税後に再度評価額となる投資信託とは違い、ETFでは分配金が二重に課税されることはありません。

投資信託とETFのコスト比較

以上のことから、投資信託とETFのコストには以下の違いがあります。

- 保有コスト:投資信託>ETF (約0.03~0.08%差)

- 分配金に対する課税:ETF>投資信託 (10.315%(国内課税-国外課税)差)

- 為替手数料:ETFのみ

- 譲渡益に対する課税:投資信託>ETF ※率は一緒だが、投資信託は分配金(課税後)にも課税されるため。

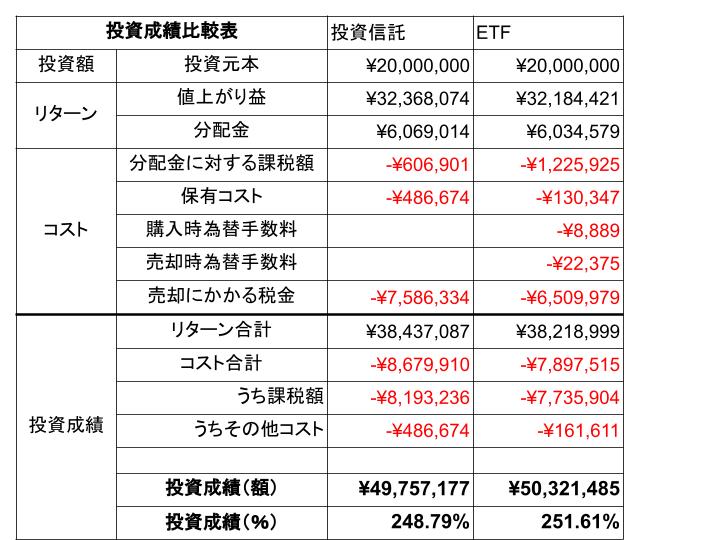

投資信託とETFの投資成績シミュレーション

コスト差を踏まえて、投資信託とETFでは最終的な投資成績がどの程度違ってくるのかシミュレーションします。

シミュレーションではETFの成績がわずかに上

最終的な成績は、ETFが投資信託をわずかに上回りました。

シミュレーションの前提条件

なお上記のシミュレーションは以下の条件によって行いました。

共通条件

・毎年100万円を20年間に渡って投資。

・投資対象のベンチマークはS&P500を想定。

・毎年8%ずつ値上がりし、1.5%の分配金を見込む。

・国外課税は10%、国内課税は20.315%。

投資信託の設定

・保有コストは現在最低レベルのeMAXIS Slim 米国株式(S&P500)を想定し、1.1%。

ETFの設定

・保有コストはVOOを想定し、0.3%

・為替手数料は1ドル=6銭とし、1ドル=135円のレートを想定。

投資信託の投資プロセス

・前期末の評価額に100万円を加えた金額が期初の評価額

・期初の評価額に対して8%の値上がり益、及び1.5%の分配金が発生。

・分配金には10%の課税(国外)がされ、差し引かれる

・期初の評価額に値上がり益と分配金(課税後)を加えた金額に対し、保有コストが発生。

・期初の評価額+値上がり益+分配金(課税後)-保有コストが期末の評価額となる。

・最終期末評価額から投資元本(2,000万円)を差し引いた金額を譲渡益とする。

・売却時に譲渡益に対して20.315%の国内課税がかかる。

・最終期末評価額-譲渡益に対する課税額が最終的に手元に残る金額。

ETFの投資プロセス

・前期末の評価額に対して、100万円と再投資される前期発生の分配金(課税後)を加え、当期に生じる購入時為替手数料を差し引いた金額が期初の評価額。

・購入時の為替手数料(ドル転)は当期新たに投資する100万円に対して発生する。

・期初の評価額に対して8%の値上がり益、及び1.5%の分配金が発生。

・分配金には20.315%の課税(国内)がされ、差し引かれる。

・期初の評価額に値上がり益を加えた金額に対し、保有コストが発生。

・期初の評価額+値上がり益-保有コストが期末の評価額となる。

・最終期末評価額から投資元本(2,000万円+再投資された分配金(課税後))を差し引いた金額を譲渡益とする。

・売却時に譲渡益に対して20.315%の国内課税がかかる。

・最終期末評価額-譲渡益に対する課税額に対して、為替手数料(円転)が発生。

・最終期末評価額-譲渡益に対する課税額-為替手数料(円転)が最終的に手元に残る金額。

コスト差はあっても、リターン差はほぼない

投資成績でETFが投資信託を上回るシミュレーション結果となったのは、3つの理由が考えられます。

- 課税額の差

- 保有コストの差

- コスト差を埋めるほどリターンに差がでない

課税額

インデックスファンドなどの分配抑制型投資信託では、分配金を自動で再投資するため、保有中の投資家に対する直接的な課税を避けられる点がメリットとして挙げられます。

シミュレーションでも分配金に対する課税額は投資信託がETFのおよそ半分となり、このメリットは確かに存在すると考えられます。

しかしながらそれ以上に投資信託では売却時にかかる税金が大きく、そのメリットを打ち消してなおマイナスです。

結果として課税額全体は投資信託が大きくなり、自動的に再投資して課税を遅らせるメリットを享受できません。

保有コストの差

保有コストは、最低クラスの投資信託でもETFと比べるとまだ3倍以上の差があります。

為替手数料がかかる点は海外ETFに投資する際のデメリットと言えますが、保有コストの差を埋めるほどではないです。

したがってこの点でも投資信託はETFより大きなコストを払っています。

リターン額

そしてシミュレーションでは、投資信託はETFに対してコスト差を上回るほどのリターン差をだすことはできませんでした。

今回同ベンチマークを対象にすることを仮定しているため、伸び率は同一であり、違うのは再投資される分配金の金額くらいです。

その分わずかにリターンの量だけ見れば、投資信託が上回ります。

しかしながら今回想定しているS&P500の配当率は、1.5%とそれほど高くありません。

分配金の金額が大きくないことで、再投資された際の値上がり益の差も出なかったことから、リターンによる差が開かなかったと考えられます。

なお実際の投資信託とETFでも、同じベンチマーク対象の商品では大きくリターンは開きません。

したがって投資信託とETFの投資成績を分けているのは、コストの差であると考えられます。

それでも投資対象に投資信託を選ぶ理由

シミュレーション上ではETFが投資信託を上回る投資成績となりましたが、実際に投資するのであれば投資信託を選ぶことをおすすめします。

その理由はシミュレーションのようにETFで最大効率の投資をするのはハードルが高い一方、投資信託では容易だからです。

なぜならETFに投資する際には、

- 確定申告や再投資、両替などの手間がかかる

- 投資したい金額に過不足が出る

というデメリットがあります。

ETFの投資には手間がかかる

ETFでは最も効率よく投資をしようとすると様々な手続きを自分で行う必要がありますが、投資信託は購入するだけで最大効率の投資が可能です。

今回のシミュレーション上、「確定申告をする」「自身で分配金を再投資する」「最安クラスの為替手数料で両替する」ことを前提としていますが、実際に投資する上ではこれを毎回行う必要があります。

確定申告を忘れれば、分配金に二重課税がかかります。

分配金を投資するには、既存の投資額と合わせていくら必要か計算を行わなければなりません。

最安で両替するには、必要金額を計算した後、銀行口座で両替した外貨を証券口座に移していく作業が必要。

要するに、運用していく上でETFは多種多様な作業を要することになります。

投資信託を買う場合にはこうした面倒な手続きはなく、

- 確定申告が不要(源泉徴収ありの特定口座)

- 分配金の再投資は自動

- 海外株式を対象としていても、円建てで購入可能

と購入するだけで手間が省けるので、保有コストの差に見合っていると考えられます。

そのため、シミュレーションで算出したような最大効率の投資を実現するのは、投資信託のほうが圧倒的に簡単で、ETFは持ち続ける限り手間がかかってきます。

ETFは投資金額の融通がきかない

またETF最大のデメリットと考えているのが、投資金額の融通がきかないことです。

投資したい金額だけきっちりと購入できる投資信託とは違い、ETFでは一口が大きく毎月積立など少額の購入を行う場合投資金額に過不足が出てしまいます。

主要ETFは一口1~3万円ほどするため、月々10万円程度の投資額をきっちり使い切ることができません。

もし10万円投資したいと考えても、1口が3万円なら、9万円投資して1万円が現金として残ってしまいます。

S&P500をベンチマークとするVOOを例にすると、2023年現在1口あたり5万円を超えて6万円に迫っています。

現金として投資できなかった分は、投資機会を失っているので、ここでも効率の良い投資ができていません。

次月以降は残金も考えながらの投資になり、計算の煩雑さが常にのしかかります。

投資信託であれば1円単位まで調整することができるため、月々の貯金額に応じた投資を、難しく考えずとも最大効率で実現できます。

これらの点を踏まえると、投資成績の差はあれど、運用時の手間を比較して、購入するだけで最大効率で投資ができる投資信託を選んだほうが良いです。

まとめ

今回は投資信託とETFの投資成績を比較し、その上で投資信託を選ぶ理由を説明しました。

- S&P500を対象に投資信託とETFを比較

- コスト差が響き、ETFの方が投資成績が上回る

- しかし成績の差に比してETFは運用の手間がかかる

- そのため、投資対象としては投資信託がベター

同じ程度のリターンであれば、コストがより小さいものを選べば成績が良くなるのは自明のことかもしれません。

一方でシミュレーション上は大きく投資成績が開いているとも言いづらいです。

であればETFを運用する際にかかる別の「コスト」といえる、手間や投資金額の融通の聞かなさを無視できる投資信託を選んだほうが、より投資効率を上げることができるのではないでしょうか。

ただし資産成長を第一にしない、つまり分配金を貰うことを目的とするのであればETFの方が有利になるため、その点は自分がどのような投資方針で投資しているのかをはっきりさせておきましょう。

なお今回のシミュレーションはあくまでも仮定の条件に基づいて算出しています。

実際には年利回りがマイナスになる年もあるなど、現実の投資条件や状況は異なります。

したがってこのシミュレーションをもって、ETFと投資信託のどちらが優れているかを断じるものではない点に留意ください。

投資される際は現実の市場環境及びご自身の投資状況、条件等を勘案してご自身の責任で判断してください。