今回は派遣社員がセミリタイアを目指すならインデックス投資が最適な理由を解説します。

自分は投資歴7年半のなかで様々な投資を経験しつつ、現在はインデックス型の投資信託に約550万円の元手を投資しています。

その投資目的は資産を増やすことでセミリタイア、サイドFIREを目指しているからです。

派遣社員としての毎月の収入から、必要な支出を差し引いて残った貯金を積み立てるスタイルで投資をしています。

このセミリタイアに向けて月々の収入から投資するうえで、なぜインデックス投資が最適なのか、実体験に基づいた他の手法とも比較しながら説明します。

インデックス投資は万人向けで欠点が少ない

インデックス投資とは対象の経済指標に連動するような投資手法で、インデックスファンドを買うことにより実現できます。

ではセミリタイアを目指すのに、なぜインデックス投資が最適な投資手法といえるのでしょうか。

その理由は他の手法と比べてインデックス投資が、この4点で優れているからです。

- 適正なリスク・リターン

- 低い手数料率

- 積立投資

- 手軽さ

適正なリスク・リターン

S&P500やTOPIXといった株式指数に沿ったインデックス投資は、ミドルリスク・ミドルリターンを取ることができ、長期的なリターンにも確実性があります。

そのため時間はかかりますが、月々積み立てていけば確実にセミリタイアが可能な資産額に近づくでしょう。

投資の世界ではリターンの高さはリスクの高さに依存します。

高いリターンを得る可能性があっても、高いリスクを背負うのは不確定性が大きく安定して資産を形成することができないため、むしろ元本割れを引き起こし危険です。

インデックス投資は大きな成果を上げづらいといわれますが、リスクを適正に取っているとも考えられます。

一方インデックス投資のなかでも債権や金などに連動する、ローリスク・ローリターンな投資ができるものもあります。

しかし派遣社員の収入などたかが知れていて、低リスクすぎる投資で月5~10万円程度つぎ込んでもセミリタイアするための資産をつくることは難しいです。

ただし株式や債券をミックスすることでリスクをコントロールできる点は、適正なリターンを得るのにも役立つため、インデックス投資のメリットといえます。

低い手数料率

インデックス型投資信託の手数料率は最安で0.1%を切るものもあり、手数料が非常に安いです。

手数料の安さは実質的に手元に残る資産に影響するため、なるべく安いモノを選べばその分得になります。

投資の世界においては、手数料が高ければその分リターンが大きくなるような関係性にはありません。

投資におけるリターンのほとんどは、選ぶ投資対象によって決まります。

つまり日本株を買うか外国株を買うか。あるいは株式、債権、金のいずれにするのかによって得られるリターンは予測できます。

例えば日本株であれば5~6%、外国株なら7%とされています。

しかし投資する対象は同じでも、選ぶ商品によって手数料が大きく異なることがあります。

同じ対象に投資して、同じ程度のリターンであれば、少ない手数料の方が手残りが多くて得です。

手数料率が1%、2%の投資商品もあるなかで、ずっと安い手数料で購入できるのがインデックス型の投資信託なのです。

月々積み立てるスタイルと合う

インデックス投資は、月々の給与から投資資金を捻出し、積み立てていく投資スタイルとの親和性が高いです。

毎月買っても手数料が無料のノーロードの商品が多く、100円以上1円単位で買い付けることができるので少額でも無駄なく投資できるからです。

自分のような派遣社員の方はもちろんのこと、正社員の方でもアルバイト・パートの方でも、ほとんどの方は月々給与をもらって生活をしています。

投資をする場合には、その月収から少しずつ投資に回していくケースが多いのではないでしょうか。

2千万円、3千万円の大きな資金を一括で運用できるならともかく、こうした少額の資金を少しづつ積み立てていくのに、インデックス投資は向いています。

手軽さ

最後にインデックス投資は他の投資と比べても敷居が低いと感じます。

小さい元手から大きな資産を築くには長い時間が必要ですが、確定申告のような煩雑な手続きや相場・企業分析といった膨大な勉強が必要になると、投資の妨げになりかねません。

インデックス投資をする場合にも当然勉強することは必要ですが、毎日チャートやニュースをチェックする必要はないですし、むしろそれは心を惑わせる原因にすらなり得ます。

最低限の勉強として、数冊インデックス投資について書かれた本を読めば十分に投資を始めるに値する知識量になると考えます。

既に古典と言われるレベルですが、「敗者のゲーム」「ウォール街のランダム・ウォーカー

」はインデックス投資の勉強としてぜひ読んでおきたい本です。

また投資信託は保有している間に税金の申告は必要ではなく、基本的には毎月決めたとおりに投資信託の買付を行っていくだけのシンプルな方法です。

複雑なことをするほど迷いが出るので、最初に決めたことを淡々と行う、シンプルな手法のインデックス投資は長く投資を続けるのにも優れています。

他の投資と実体験から比較

ここまでインデックス投資のメリットを説明しました。

次に自分が実際に経験した他の投資手法や投資対象について、投資信託と比較したときのデメリットを中心に解説します。

ETF

| デメリット | メリット |

| 一口が高く柔軟に買付できない | 手数料が安い |

| 確定申告が必要(海外ETF) | |

| 再分配の手間がかかる |

投資信託と同様に株価指数に連動するものも多いETFですが、毎月の収入から少しづつ積み立てる投資とはやや相性が悪いです。

その理由はETFの1口の高さにあります。

人気のETFであるVTの価格は一口約14,000円(2023年10月1日時点で93.18USD)、VTIに至っては約31,000円(2023年10月1日時点で212.41USD)です。

月々投資に回せるお金は多くても10万円前後だと、これらを柔軟に買い付けるのは難しいです。

例えば10万円の資金でVTを買えるだけ買おうとすると、7口(約98,000円)+2,000円の現金が残り、VTIを買うと3口(約93,000円)+7,000円の現金が余ります。

投資信託であれば1円単位まで購入できるためすべて投資できますが、ETFに投資する際に現金として残ってしまった分は投資機会の損失となってしまいます。

また一定の口数を買っても為替の上下によって投資する金額は変わってしまうため、調整が難しいです。

またETFは手続き面でも煩雑です。

VTやVTIなどの海外ETFは国外と国内の二重課税がかけられているため、これを解消するには確定申告をしなければなりません。

さらに投資信託とは異なり、ETFは必ず分配金を出す仕組みになっているため、資産形成を早めるために再投資するには自分自身で計算して再投資する必要があります。

一方でETFの最大のメリットは、手間がかかるかわりに手数料が安いことです。

投資信託と比べても手数料は安く、4分の1程度となっています。

ロボアドバイザー

| デメリット | メリット |

| 手数料が高い | 放ったらかしても利益が出る |

| 投資について無知になってしまう |

ウェルスナビに代表されるロボアドバイザーは、お金を預ければ自動的に最適な投資を行いますが、その代わりに投資信託と比べて非常に高い手数料を取られます。

ウェルスナビの場合は年1.1%(税込)の手数料がかかるため、投資信託の最安クラスと比較するとおよそ10倍です。

投資において手数料を低くすることは、利回りを上げることと同様に重要です。

計算上年利を1%上げるのも、手数料を1%下げるのもほぼ同じ効果が見込めます。

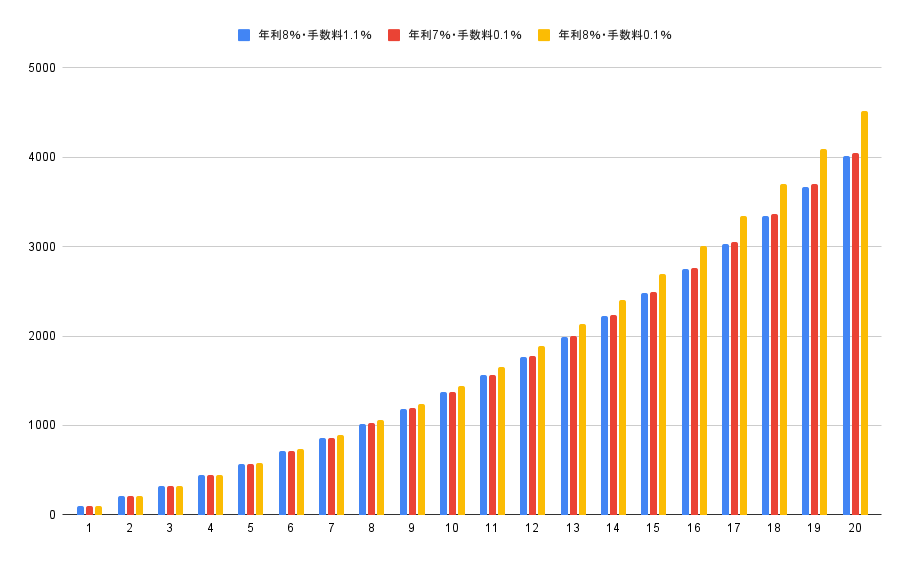

以下のグラフは、毎年100万円積み立てたと仮定したときのシミュレーションです。

年利が1%高くても、手数料が1%安ければほぼ同等の成績になることが分かります。

投資を勉強すると分かりますが、年利を1%上げるのは至難の業で、またリターンを大きくしようとするとリスクも相応に上がります。

しかし手数料を下げるのは商品を選ぶだけで容易に可能です。

より手数料の安い商品、投資手法を取ることが、投資で簡単にリターンを大きくする一つのテクニックとなります。

この手数料を払うことによって、投資についてなにもしなくても利益を出せる点はロボアドバイザーのメリットです。

特に投資の勉強もせず放っておくだけで市場平均のリターンを生むことができるのは、日々忙しく働いている会社員の方にとってロボアドバイザーを選ぶ理由に足るでしょう。

自分自身公務員として働いていた多忙な時期には、ロボアドバイザーで運用しました。

https://namorinblog.com/wealthnavi/投資実績は3年間で+約31%の利益。

なにもしなくてもこれだけの利益を得られるのは、とても便利だと感じました。

同時に感じたのは、投資をする以上全く無知でいるわけにはいかないということです。

大きな資産を持つ事ができる一方で、それをいかに守りながら増やしていくのかも投資の一つだと考えています。

いつか投資について勉強する必要があるなら、今勉強しながらロボアドバイザーには頼らず自分で投資をすればいいのではないでしょうか。

個別株投資

| デメリット | メリット |

| 膨大な勉強・分析が必要 | 当たったときのリターンは高い |

| 集中投資になりリスクが高い |

一企業の株を買う個別株投資は、テンバガー(株価が10倍になる銘柄)と呼ばれる銘柄があるように高いリターンが期待できる代わりに、相当の勉強量や分析が必要です。

投資先の企業の財務状況や業績はもちろんのこと、経済全体の指標や景気の流れなど、学ばなければならないことは多岐にわたり、ハードルが高いです。

個別株投資で市場平均を上回る高い利益を上げていくには、勉強や分析をひたすら繰り返していく必要がありますが、日々働きながらこなしていくのは難しいでしょう。

そういった分析が好き、得意な人たちに混じって勝っていくだけの根気強さも求められます。

また高いリターンはいつも高いリスクと隣り合わせです。

個別株投資の場合は資金を分散できても数十社ほどにとどまるので、必然的に集中投資になりリスクは比較的高いです。

自分は個別株投資から投資を始めましたが、分析や勉強をするほどの熱意がなかったこともあり、以下のような成績でとどまりました。

2016年~2022年に投資

投資元本:50,000円

総利益:約5,000円(年利約1.6%)

FX

| デメリット | メリット |

| リスクがかなり高い | |

| 不確実性・ギャンブル性がある |

為替レートの差によって利益を得るFX投資は、他の投資対象と比較にならないレベルのハイリスクを伴います。

レバレッジを掛けることによって容易に資金の数十倍~100倍もの資産を運用できてしまうので、元本以上の損失を被ることもあります。

またチャートの上がり下がりによって利益を得ようとしますが、予測は難しく不確実性が高いです。

インデックス投資のように長期的にプラスになる可能性があるとはいえず、長期的な投資運用には難しく、ギャンブル性が高いといえます。

もっとも理想でいえばハイリスクの投資で資産を築くのが「最速」でセミリタイアできる方法ではありますが、許容できるリスクを超えた投資は危険です。

半年間程度、少額でしかFXに自分は触れていませんでしたが、5万円ほど運用して-10%の損失で終わりました。

勉強しようとしてもチャートの動きについて掴みどころがない点が、投資ではなくギャンブル的だと感じます。

インデックス投資で着実に資産を築く

今回は派遣社員の自分が、セミリタイアを目指してインデックス投資を選ぶ理由を解説してきました。

インデックス投資自体はほとんどの人に向いている、比較的万能な投資手法だと考えています。

どの点をとっても目立った欠点がなく、全てにおいて高い得点が取れるタイプの投資手法です。

最低限の勉強量や少ない手続きで、確実性の高いリターンを得られる点で優秀なインデックス投資がおすすめできます。